Wer von seinem Arbeitgeber vermögenswirksame Leistungen bezieht, sollte die Rechnung nicht ohne das Finanzamt machen. Denn VL sind aus unterschiedlichen Gründen für die Steuerklärung relevant.

- Wo muss ich VL in der Steuererklärung eintragen?

- Wie sind vermögenswirksame Leistungen zu versteuern?

- Arbeitnehmersparzulage beantragen

- Muss ich nur wegen VWL eine Steuererklärung abgeben?

- Kann man VL von der Steuer absetzen?

- Mit Freistellungsauftrag werden Erträge steuerfrei

- Zu viel gezahlte Steuern zurückholen

- Die Zahlungen vom Arbeitgeber sind als Bestandteile vom Lohn steuerpflichtig.

- Zinsen, Kursgewinne und Dividenden aus VL-Sparplänen unterliegen der Abgeltungssteuer.

- Die Arbeitnehmersparzulage wird über die jährliche Steuererklärung beantragt, ist aber selbst steuerfrei.

- Unternehmen können vermögenswirksame Leistungen als Betriebskosten von der Steuer absetzen.

Wo muss ich vermögenswirksame Leistungen in der Steuererklärung eintragen?

Früher musste man vermögenswirksame Leistungen separat in der Steuererklärung angeben. Hierfür gab es ein zusätzliches Formular, die Anlage VL. Heute ist dies nicht mehr notwendig. Seit 2018 übermittelt das Anlageinstitut, also der Anbieter der VWL, alle notwendigen Daten elektronisch an das Finanzamt (sogenannte elektronische Vermögensbildungsbescheinigung). Hierfür erteilen Sie als Arbeitnehmer auf einem Formular des Anbieters einmalig Ihre Zustimmung. Die Übertragung muss jeweils bis zum 28. Februar des Folgejahres stattfinden.

Wie sind vermögenswirksame Leistungen zu versteuern?

Die monatlichen Sparbeiträge vom Arbeitgeber sind zusätzlicher Arbeitslohn, und werden daher vom Finanzamt als steuerpflichtige Einnahmen nach dem Einkommenssteuergesetz behandelt. Auch vor der gesetzlichen Renten- und Krankenversicherung gelten sie als Einkommen, und sind somit beitragspflichtig. Versteuern muss man zudem die Erträge, die mit dem VL-Sparplan erwirtschaftet werden. Steuerlich nicht relevant sind der Arbeitnehmeranteil sowie die staatliche Förderung. Dazu im Einzelnen:

Arbeitgeberanteil

Arbeitnehmeranteil

Erträge aus der Anlage

Arbeitnehmer-Sparzulage

Die Arbeitnehmersparzulage wird über die Steuererklärung beantragt

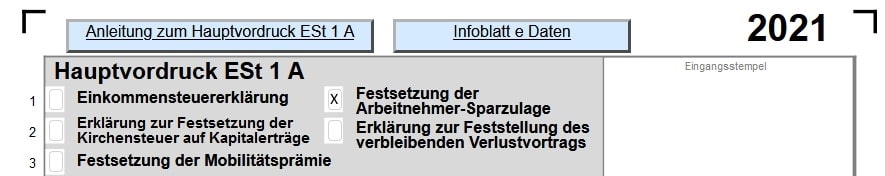

Wer vermögenswirksame Leistungen bezieht, kann einmal pro Jahr eine staatliche Förderung, die sogenannte Arbeitnehmersparzulage erhalten. Diese wird jedoch nicht automatisch vom Finanzamt ausgezahlt, sondern muss über die jährliche Einkommenssteuererklärung beantragt werden. Der Vorgang ist recht einfach, da nur ein Kreuzchen und eine Zahl eingesetzt werden muss. Das anzukreuzende Feld Festsetzung der Arbeitnehmersparzulage befindet sich im Hauptformular, dem sogenannten Mantelbogen. Man findet es gleich auf Seite 1 ganz oben, wie die folgende Abbildung zeigt.

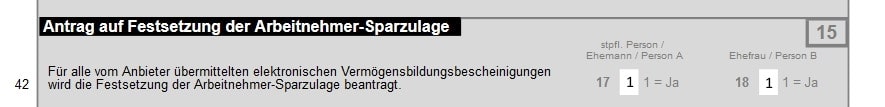

Auf Seite 2 des Mantelbogens tragen Sie unter Punkt 42 eine „1“ ein. In das Feld daneben kommt eine weitere 1, falls Ihr Ehepartner ebenfalls zulagenberechtigt ist, siehe zweite Abbildung.

Muss ich nur wegen VWL eine Steuererklärung abgeben?

Ein Arbeitnehmer ist nicht verpflichtet, nur wegen der vermögenswirksamen Leistungen eine Steuererklärung abzugeben. Es gibt jedoch zwei Argumente, die für eine Abgabe sprechen. 1. Wie im Abschnitt darüber schon beschrieben, wird die staatliche Zulage nicht automatisch ausgezahlt, sondern nur, wenn ein Antrag über die Steuer gestellt wurde. Die Nicht-Abgabe der Erklärung würde also einen Verzicht auf die Förderung bedeuten. 2. Hat man als Arbeitnehmer vergessen, der Bank einen Freistellungsauftrag einzureichen (siehe letzter Abschnitt), würde das Finanzamt von den Erträgen aus dem Sparplan Abgeltungssteuer einbehalten. Die einbehaltenen Steuern kann man wiederum über die nächste Steuererklärung zurückholen.

Kann man vermögenswirksame Leistungen von der Steuer absetzen?

Arbeitgeber können vermögenswirksame Leistungen von der Steuer absetzen. Denn diese gelten steuerrechtlich als zusätzlicher Arbeitslohn. Löhne und Gehälter stellen einen Personalaufwand dar, und können daher als Betriebsausgabe steuerlich geltend gemacht werden. Arbeitnehmer haben diese Möglichkeit nicht. Die monatlichen Sparbeiträge sind nicht absetzbar, da sie als Bestandteil des Bruttolohns vom Arbeitgeber kommen, oder als Eigenanteil vom monatlichen Brutto abgezogen werden. Damit sind sie für Arbeitnehmer sogar steuerpflichtig, siehe Erläuterung oben.

Mit einem Freistellungsauftrag werden Erträge aus VL steuerfrei

Wer in Deutschland Geld anlegt, muss die Erträge nicht ab dem ersten Euro versteuern, sondern kann einen Freibetrag (Pauschbetrag) nutzen. Ledige Personen können Zinsen, Dividenden oder Kursgewinne bis zu einer Höhe von 1.000 Euro pro Jahr steuerfrei vereinnahmen. Für Verheiratete oder eingetragene Lebenspartner gilt der doppelte Betrag (2.000 Euro). Hierfür muss der Sparer einen sogenannten Freistellungsauftrag stellen. Hierzu ist ein einseitiges Formular auszufüllen, welches man von der Bank, Bausparkasse oder dem Anbieter des VL-Depot bekommt. Bei nur einer Geldanlage kann der volle Freibetrag ausgenutzt werden. Bei mehreren Kontoverbindungen müssen die 1.000 € / 2.000 € Euro entsprechend auf die verschiedenen Institute aufgeteilt werden. Dabei darf der Höchstbetrag nicht überschritten werden.

Wie kann man zu viel gezahlte Steuern zurückholen?

Hat man den Freistellungsauftrag vergessen, oder zu niedrig angegeben, wird zunächst eine normale Besteuerung vorgenommen. Zu viel gezahlte Steuern lassen sich jedoch mit der nächsten Steuererklärung zurückholen. Hierfür müssen Sie die Anlage KAP (Einkünfte aus Kapitalerträgen) ausfüllen. Das Finanzamt prüft die Angaben, und erstattet das Geld entsprechend.

Gut erklärt. Aber wie geht das: „Zu viel gezahlte Steuern lassen sich jedoch mit der nächsten Steuererklärung zurückholen.“

Außerdem finde ich die vielen einzelnen zerstückelten Freistellungsaufträge Blödsinn. Warum werden nicht vom FA nach Aufsummierung aller Zinserträge automatisch 1000 / 2000 EUR abgezogen, und der Rest versteuert? Die Zinserträge werden doch sowieso von den Banken gemeldet?! Oder nicht. Also müsste man sie gar nicht angeben, so wie den Lohn auch nicht.

Hallo,

wir haben Ihren Kommentar zum Anlass genommen, und unseren Ratgeber überarbeitet. Um zu viel gezahlte Abgeltungssteuer zurückzuholen, muss die Anlage KAP (Einkünfte aus Kapitalerträgen) ausgefüllt werden, siehe auch letzter Textabschnitt.

Freundliche Grüße

Guten Tag,

wie sieht es aus, wenn meine VWL vorzeitig gekündigt, und ausgezahlt werden? Wie verhält sich das mit der Steuererklärung? Ich habe keinen Punkt gefunden, wo ich dies angeben kann. Werden Steuern bei Auszahlung automatisch abgeführt von der Bank wo mein Vertrag war? Habe letztes Jahr gekündigt, und etwas ausgezahlt bekommen.

Freundliche Grüße

Sabrina

Hallo,

es kommt darauf an. Wenn Sie der Bank rechtzeitig einen Freistellungsauftrag hinterlegt haben, und die Einkünfte aus der Anlage die Freibeträge nicht übersteigen, wird keine Abgeltungssteuer und ggfls. Kirchensteuer und Soli abgeführt. Existiert kein Freistellungsauftrag, muss die Bank anfallende Steuern zunächst an das Finanzamt abführen. Sie können diese dann später über Ihre Steuererklärung zurückholen.

Freundliche Grüße

Die Sparerpauschbeträge 2023 stimmen nicht.

Wann ist der Freistellungsauftrag zu stellen? Schon während der Ansparphase oder erst in dem Jahr, in dem die Auszahlung stattfindet?

Hallo,

Sie haben recht, vielen Dank den Hinweis. Ich hatte wohl vergessen, an der Stelle die Beträge anzupassen. Ist nun erledigt. Die Erteilung / Änderung eines Freistellungsauftrags ist grundsätzlich jederzeit möglich. Spätestens muss die Abgabe bis zum 31.12. des jeweiligen Jahres erfolgen, bzw. bis zum letzten Bankarbeitstag, der wegen Wochenende / Feiertag auch früher sein kann. Wenn Sie also z.B. einen Freistellungsauftrag für 2023 erteilen möchten, müssen Sie diesen bis zum Jahresende 2023 bei Ihrer Bank einreichen. Die Höhe gilt dann auch für 2024, solange bis Sie erneut eine Änderung einreichen.

Freundliche Grüße